1. Wstęp

Portu stawia sobie za cel pomaganie klientom w zarządzaniu pieniędzmi. W prosty, zautomatyzowany sposób pozwala im pomnażać swoje pieniądze na rynkach kapitałowych przy użyciu długoterminowej hybrydowej strategii inwestycyjnej. Niniejsza Biała Księga podsumowuje procedury i metody stosowane w następujących obszarach:

- Ocena profilu klienta i rekomendacja odpowiedniego portfela

- Strategia inwestycyjna Portu, a wybór instrumentów

- Struktura portfeli klientów

- Późniejsze zarządzanie portfelami klientów

Oprócz niniejszej Białej księgi Portu publikuje również artykuły edukacyjne na swoim Magazynie. Poświęca w nich uwagę poszczególnym tematom i przedstawia je szerokiej publiczności w formie popularnonaukowej. Artykuły są uzupełniane również o aktualne informacje.

Portu świadczy usługi zarządzania aktywami online w ramach Umowy o Zarządzanie Portfelem. Operatorem Portu i administratorem majątku klientów jest WOOD Retail Investments, spółka regulowana i nadzorowana przez Czeski Bank Narodowy.

2. Podstawowe zasady inwestowania na Portu – Portfele na miarę

Podstawową zasadą Portu jest hybrydowe podejście do inwestowania. Idea inwestycji na Portu opiera się na podejściu pasywnym, ale nie można uznać Portu za formę czysto pasywną. Poza klasycznym podejściem pasywnym, które zasadniczo opiera się na inwestowaniu w szeroko zdywersyfikowany portfel niskobudżetowych instrumentów i późniejszym długoterminowym utrzymywaniu bez wprowadzania jakichkolwiek zmian lub korekt, Portu angażuje w zarządzanie portfelem czynnik ludzki – zespół managerów portfeli, których zadaniem jest podejmowanie strategicznych decyzji dotyczących kształtu portfeli i ocena, czy aktualne trendy i sytuacje rynkowe nie wymagają ich korekty.

Zaangażowanie czynnika ludzkiego w Portu postrzegamy jako absolutnie niezbędne i pożądane – głównie ze względu na obecną sytuację rynkową, która często stoi w sprzeczności z założeniami teoretycznymi i wiedzą, na której opiera się współczesna teoria inwestowania. Jednocześnie Portu to usługa umożliwiająca polskim inwestorom inwestowanie na rynkach zagranicznych, co wiąże się z pewnym ryzykiem – na przykład ryzykiem walutowym. Widzimy kilka kwestii, w których nie chcielibyśmy polegać wyłącznie na pasywnej formie inwestycyjnej. Dlatego wierzymy, że obecność zespołu ekspertów inwestycyjnych w całym procesie inwestycyjnym oraz ich nadzór nad portfelem przyniesie korzyści końcowemu inwestorowi.

Portu nie spekuluje ani nie dokonuje krótkoterminowych zmian (transakcji kupna i sprzedaży) w portfelach. Uważamy, że w dłuższej perspektywie zrównoważone inwestowanie jest bardziej efektywne bez prób aktywnego zarządzania portfelem (np. w formie stockpickingu). Według wielu badań (Bogle, 2009; Malkiel, 2012), aktywni zarządzający portfelami nie osiągają lepszych wyników w długim okresie niż indeks, z którym się porównują. Takim indeksem jest często np. indeks S&P 500, który jest również traktowany jako wiarygodny obraz rozwoju całej giełdy amerykańskiej. Niższe wyniki mogą być spowodowane nie tylko źle dobraną strategią inwestycyjną aktywnego menedżera, nadmiernym podejmowaniem ryzyka, słabym timingiem, ale także samą mechaniką aktywnego zarządzania, tj. koniecznością wykonywania wielu transakcji, których koszty obniżają stopy zwrotów portfela.

Kolejną z podstawowych zasad Portu jest indywidualizacja portfeli. Zależy nam na tym, aby każdemu klientowi zaproponować inwestycję, która najlepiej odpowiada jego profilowi ryzyka, tj. apetytowi na ryzyko i zdolności do ponoszenia ryzyka. Klient jest najpierw oceniany na podstawie kwestionariusza inwestycyjnego z kilku różnych aspektów. Na podstawie tych ustaleń zaleca się mu pewien stopień ryzyka. W ramach danego ryzyka zestawiamy następnie portfele, które mają najwyższy oczekiwany zwrot przy określonym poziomie ryzyka.

Ponadto kładziemy duży nacisk na dobór wysokiej jakości instrumentów. Wybieramy takie instrumenty inwestycyjne, które są emitowane przez firmy o dobrej reputacji, są tanie i mają najwyższą możliwą płynność, czyli możliwość ich sprzedaży i zakupu (z powrotem wydawcy lub na giełdzie).

Obrót na rachunek klienta odbywa się przez Portu na najlepszych możliwych warunkach zgodnie z regulaminem i polityką Best Execution Policy (więcej w podrozdziale 6.1 Handel).

Zobowiązujemy się również, że Portu nie przyjmie żadnych prowizji ani zachęt od emitentów instrumentów inwestycyjnych za umieszczanie ich papierów wartościowych w portfelach klientów. A jeśli zaakceptuje jakąkolwiek zachętę, zawsze przekaże ją w całości na konto klienta. To samo dotyczy otrzymanych odsetek, dywidend i innych płatności związanych z portfelem klienta.

3. Ocena profilu ryzyka klienta

Portu zestawia szeroką gamę portfeli – odpowiednich dla różnych inwestorów i sytuacji. Ocena indywidualnego profilu inwestycyjnego pomoże Portu zapewnić wybór najbardziej odpowiedniego portfela w oparciu o cele inwestycyjne, sytuację finansową i preferencje klienta indywidualnego. Właściwa alokacja aktywów pomaga inwestorowi osiągnąć cele inwestycyjne.

3.1. Ankieta inwestycyjna

Celem kwestionariusza inwestycyjnego jest szczegółowe zrozumienie wszystkich aspektów profilu klienta. Oprócz pytań, które są niezbędne z perspektywy wymogów prawnych, kwestionariusz zawiera szereg pytań behawioralnych badających podejście klienta do ryzyka z różnych perspektyw. Pytania te, które nie są uwzględniane w kwestionariuszach wielu tradycyjnych firm inwestycyjnych, mają istotny wpływ na wybór polecanego portfela.

Kwestionariusz inwestycyjny bada profil klienta w trzech podstawowych obszarach – zdolności do podejmowania ryzyka, apetytu na ryzyko i horyzontu czasowego.

3.1.1. Zdolność do podejmowania ryzyka

Zdolność klienta do podejmowania ryzyka oceniana jest głównie na podstawie informacji o jego sytuacji finansowej (dochód, majątek itp.), wiedzy z zakresu inwestowania oraz praktycznego doświadczenia z inwestowaniem. Informacje te można ogólnie uzyskać, zadając obiektywne pytania dotyczące sytuacji finansowej i wiedzy klienta. Na przykład klient wpisuje kwotę swoich dochodów lub wartość inwestycji, których dokonał w przeszłości.

3.1.2. Apetyt na ryzyko

Apetyt klienta na ryzyko dostarcza nam informacji na temat stopnia zmienności portfela, który jest akceptowalny przez klienta i jaki chce on znieść w celu wyceny portfela. Szczegółowe informacje na temat apetytu na ryzyko można uzyskać, zadając pytania dotyczące postrzegania ryzyka jako całości i zachowania w określonych sytuacjach. Na przykład klient jest pytany, jak zachowałby się w przypadku znacznego spadku wartości portfela. Na podstawie oceny apetytu na ryzyko klienci są zaliczani do jednej z pięciu grup (A-E):

- Grupa A - ludzie, którzy nie chcą zbytnio ryzykować, mają większą awersję do ryzyka, a ich głównym celem jest ochrona środków przed utratą wartości.

- Grupa B - osoby, dla których priorytetem jest minimalizacja ryzyka, ale chcą również nieznacznie pomnażać swoje środki.

- Grupa C – osoby, które chcą ponieść uzasadnione ryzyko i osiągnąć adekwatny zwrot. Nie boją się zbytnio ryzyka, ani nie są bardzo podatni na ryzykowanie.

- Grupa D - osoby, które dążą do potencjalnie wyższego zwrotu nawet kosztem zwiększonego ryzyka. Zdają sobie sprawę z możliwych krótkoterminowych spadków i są gotowi ponieść krótkoterminowe straty.

- Grupa E - osoby, które dążą do uzyskania jak najwyższych stóp zwrotu i są gotowe podjąć wysokie ryzyko.

3.1.3. Horyzont czasowy

Klient wypełniając ankietę inwestycyjną jednoznacznie deklaruje horyzont czasowy jako czas, po upływie którego planuje wypłacić zainwestowane pieniądze. Generalnie im dłuższy horyzont inwestycyjny tym bardziej agresywny może być portfel i odwrotnie.

3.2. Wybór pytań w ankiecie inwestycyjnej

Pytania zawarte w ankiecie zostały wybrane według następujących kryteriów:

- Zapewnią, że uzyskane informacje są wystarczające do określenia najbardziej optymalnego portfela dla każdego klienta.

- Zapewniają, że uzyskane informacje są wystarczające do spełnienia wszystkich wymogów prawnych, którym podlega inwestowanie w Republice Czeskiej.

- Ograniczenie ilości pytań w celu zachowania prostoty i przyjazności dla użytkownika.

- Użycie prostych i jednoznacznie sformułowanych pytań, tak aby nie była potrzebna pomoc w wypełnianiu, a klient wszystko dobrze rozumiał.

- Zapewnienie, że odpowiedzi są spójne w całej ankiecie. Mechanizmy kontrolne ostrzegają klienta, jeśli jego odpowiedzi nie są konsekwentne lub są ze sobą sprzeczne.

- By opcje odpowiedzi obejmowały wszystkie możliwości, jakie mogą pojawić się u klienta.

3.3. Weryfikacja odpowiedzi

Dla każdego klienta staramy się wybrać najbardziej odpowiedni portfel, który dokładnie odpowiada jego sytuacji, dlatego kładziemy duży nacisk na prawidłowe wypełnienie ankiety. Mamy świadomość, że nawet jedna niespójna odpowiedź może znacząco wpłynąć na skład portfela. Kwestionariusz zawiera również pytania kontrolne sprawdzające spójność odpowiedzi klientów. Mechanizm może z jednej strony skłonić klienta do ponownego rozważenia odpowiedzi, ale także zainicjować potrzebę kontaktu klienta np. telefonicznego w celu omówienia poszczególnych odpowiedzi. Jednak klient nigdy nie zostanie przez nas nakłaniamy do udzielenia nieprawdziwej odpowiedzi, ani za pomocą mechanizmu, ani telefonicznie.

3.4. Ocena odpowiedzi i metodyka obliczania wyników

Wynikiem ankiety inwestycyjnej jest podwójna ocena klienta – pod względem zdolności do podejmowania ryzyka i apetytu na ryzyko – oraz informacje o horyzoncie czasowym inwestycji. Na podstawie udzielonych odpowiedzi każdemu klientowi przypisywana jest zdolność do podejmowania ryzyka oraz grupa apetytu na ryzyko.

Wyniki te ustalane są na podstawie przyporządkowania ważonych wartości punktowych poszczególnym odpowiedziom w ankiecie. Za każdą odpowiedź w poszczególnych sekcjach dodawana jest lub odejmowana określona wartość punktowa. Odpowiedzi, które sugerują wyższą zdolność do podejmowania ryzyka lub wyższy apetyt na ryzyko, otrzymują równie wyższy wynik i na odwrót.

3.5. Metodyka oceny rekomendowanego Portfela na miarę

Na podstawie wyników ankiety inwestycyjnej każdy klient otrzymuje rekomendację przygotowanego na miarę portfela i jednocześnie może – w ramach z góry określonych limitów (odpowiedniości) – dokonywać niewielkich zmian w wybranym portfelu zgodnie z osobistymi preferencjami. Przy ustalaniu rekomendowanego, szytego na miarę portfela brane są pod uwagę odpowiedzi klienta we wszystkich trzech obszarach (zdolność do podejmowania ryzyka, apetyt na ryzyko, horyzont czasowy). Aby nie dopuścić do manipulacji wynikiem Portu, nie publikuje dokładnej punktacji odpowiedzi, ich wagi ani konkretnego algorytmu obliczania rekomendacji.

Limity, w ramach których klient może dokonywać zmian w portfelu, określane są przede wszystkim na podstawie oceny jego zdolności do podejmowania ryzyka – postrzegamy to jako kluczowy czynnik przy umożliwianiu klientom inwestowania w bardziej agresywne portfele. Niedopuszczalne jest na przykład, aby niedoświadczony inwestor mógł inwestować w bardzo agresywne portfele tylko ze względu na długi horyzont inwestycyjny i dużą skłonność do ryzyka.

Zasadniczo klient zawsze może dowolnie dostosowywać swój portfel w kierunku bardziej konserwatywnego (mniej ryzykownego). Dostosowanie rekomendowanego portfela do bardziej agresywnego jest możliwe tylko w ograniczonym zakresie. W niektórych przypadkach klient (ze względu na jego zdolności do podejmowania ryzyka) może w ogóle nie mieć możliwości zmiany portfela na bardziej agresywny.

Ankieta i jej ocena są zaprojektowane tak, aby klientowi pokazano wszystkie portfele, które są dla niego odpowiednie. Rekomendowany portfel to tylko jeden z nich – ten, który uważamy za optymalny zgodnie z danymi pozyskanymi dzięki ankiecie. Jednak każdy klient jest inny i żadna ankieta nie jest w stanie uchwycić wszystkich aspektów jego sytuacji. Dlatego klient zwykle ma ograniczony wybór portfela; jednak zawsze w ramach odpowiednich dla niego portfeli. Zdajemy sobie sprawę, że drobne zmiany na życzenie klienta są potrzebne głównie dlatego, że zakres portfeli Portu jest bardzo szeroki (wielokrotnie szerszy niż tradycyjne trzy-cztery poziomy) i z reguły kilka z nich może przejść test adekwatności.

4. Portfele na miarę – metodyka inwestycyjna

Portfele na miarę są w pierwszej kolejności inwestowane w dwie główne klasy aktywów finansowych, jakimi są akcje i obligacje. W zależności od profilu ryzyka portfela możliwe są również inwestycje w inne klasy aktywów finansowych, takie jak sektor nieruchomości czy surowce, reprezentowane przez najbardziej znany metal szlachetny – złoto. Zespół zarządzających portfelami decyduje o włączeniu innych klas aktywów i ogłasza każdą planowaną zmianę w składzie portfeli z wyprzedzeniem na stronie internetowej. Wszystkie portfele zawierają również składnik gotówkowy, którego rolą jest zapewnienie niezbędnej płynności w bieżącej działalności oraz utrzymanie określonej proporcji poszczególnych składników portfela dla każdego profilu ryzyka.

4.1. Dystrybucja alokacji poszczególnych portfeli

Opierając się na teorii ekonomii i statystykach historycznych można powiedzieć, że wraz ze wzrostem oczekiwanego zwrotu z portfela rośnie jego ryzyko. Obowiązuje również odwrotna relacja, tzn. gdy ryzyko portfela jest niższe, jego oczekiwany zwrot również się obniża. Najbardziej ryzykownym składnikiem portfela są akcje, które w porównaniu do instrumentów obligacyjnych charakteryzują się znacznie wyższym oczekiwanym zwrotem, ale kosztem większej zmienności. Obligacje są tradycyjnie postrzegane jako konserwatywna klasa aktywów o stabilnej stopie zwrotu, której wysokość zależy głównie od ryzyka kredytowego emitenta i bieżących stóp procentowych. Obligacje obarczone są jednak również ryzykiem rynkowym związanym z ryzykiem zmian stóp procentowych oraz ryzykiem kredytowym emitenta. Portfele niskiego i średniego ryzyka obejmują również inwestycje w sektorze nieruchomości i surowców. Sektor nieruchomości stanowi interesujący element dywersyfikacji w stosunku do innych klas aktywów, ponieważ zapewnia stabilny przychód w postaci dochodów z najmu. Ponadto ceny nieruchomości od dawna rosną i nie ulegają dużym wahaniom. Składnik surowcowy reprezentowany przez złoto ma zatem na celu wprowadzenie kolejnego poziomu dywersyfikacji do portfeli i zmniejszenie ogólnej stopy fluktuacji wartości portfeli.

W przypadku Portfeli na miarę pozytywny wpływ ma niska lub ujemna korelacja dochodowości tych głównych klas aktywów.

Portu pracuje z dziesięcioma poziomami tolerancji ryzyka i dziesięcioma odpowiadającymi im modelowymi portfelami. Poziom ryzyka danego portfela określa wskaźnik poszczególnych klas aktywów finansowych – przede wszystkim wskaźnik akcji i obligacji. Portfele od 1 do 10 wahają się od stosunkowo niskiego poziomu ryzyka i oczekiwanego zwrotu (1) do stosunkowo wyższego ryzyka i zwrotu (10). Udział bardziej ryzykownych komponentów rośnie zatem w zależności od profilu ryzyka, a niektóre instrumenty mogą zostać wyłączone z portfela ze względu na ich niską reprezentację.

Portfel 1 ma najwyższy udział składnika obligacji, ale ze względu na stosunkowo niskie stopy procentowe i rentowność obligacji w ostatnich latach w portfelu reprezentowane są również inne klasy aktywów. W mniejszym stopniu uwzględniany jest składnik kapitałowy, obecne są również nieruchomości i surowce. Na drugim końcu skali – portfel 10 – gdzie największy udział ma część akcyjna, podczas gdy obligacje, sektor nieruchomości i towary nie są obecne w portfelu. Udział bardziej ryzykownego komponentu – kapitałowego – rośnie więc pomiędzy poszczególnymi profilami ryzyka kosztem bardziej konserwatywnych komponentów – obligacji, sektora nieruchomości oraz części surowcowej, czyli złota.

4.2. Funkcja Rozsądne obniżanie ryzyka

Podczas wprowadzania zmian w inwestycji klient ma możliwość włączenia funkcji Rozsądnego obniżania ryzyka, która zapewni stopniową redukcję ryzyka portfela wraz ze zbliżającym się końcem horyzontu inwestycyjnego. Ta funkcja ma na celu pomóc klientom w osiągnięciu celu inwestycyjnego poprzez kontrolowanie rozkładu inwestycji pomiędzy poszczególnymi klasami aktywów i dostosowanie go tak, aby było optymalne pod kątem planowanej daty ukończenia inwestycji i profilu ryzyka klienta.

Rozkład aktywów w portfelu determinuje potencjalny wzrost wartości inwestycji, ale także zakres wahań jej wartości. W odniesieniu do horyzontu inwestycyjnego należy zatem zawsze równoważyć potencjał zwrotu i ryzyko inwestycyjne. Optymalny wskaźnik dla każdego okresu można osiągnąć poprzez stopniowe dostosowywanie składu portfela w czasie.

Dla dłuższych horyzontów inwestycyjnych możliwy jest wybór większego udziału składnika kapitałowego ze względu na jego potencjał uzyskania wyższej stopy zwrotu. Wiąże się to jednak z wyższym ryzykiem i dlatego wraz ze zbliżającą się datą ukończenia inwestycji należy zwiększyć udział bardziej konserwatywnych instrumentów, takich jak obligacje czy surowce. Celem zwiększenia udziału mniej ryzykownych instrumentów jest ograniczenie większych potencjalnych spadków wartości portfela pod koniec horyzontu inwestycyjnego – tj. przed planowaną wypłatą środków.

Dzięki funkcji Rozsądnego obniżania ryzyka Portu automatycznie przygotowuje plan stopniowego zmniejszania ryzyka portfela w czasie dla danego horyzontu inwestycyjnego i indywidualnego profilu ryzyka każdego inwestora. Przez cały czas trwania inwestycji sprytny algorytm Portu będzie kontrolował poziom ryzyka portfela i stopniowo przełączał portfel na niższe poziomy ryzyka.

Mechanizm, który określa, jak zmienia się optymalna kompozycja portfela w miarę zbliżania się planowanego czasu wycofania nazywa się ścieżką schodzenia (od angielskiego glide path). Opracowując ścieżkę schodzenia, Portu opiera się na wiedzy akademickiej, a także „best practice” renomowanych managerów zarządzających aktywami oraz oferowanych przez nich produktach inwestycyjnych „Target Date”. Portu połączyło tę wiedzę z indywidualnymi profilami ryzyka klientów, by stworzyć ponad 30 różnych ścieżek schodzenia, które najlepiej pasują do różnych typów inwestorów i ich horyzontów.

Przy włączonej funkcji Rozsądnego obniżania ryzyka inwestor nie może sam modyfikować ryzyka portfela – zajmuje się tym Portu. Funkcję tę można jednak wyłączyć w dowolnym momencie i ponownie ręcznie skorygować ryzykowność portfela.

Funkcja Rozsądne obniżanie ryzyka a podatki

Zmniejszenie profilu ryzyka portfela może wiązać się ze sprzedażą części instrumentów inwestycyjnych. Sprzedaż może mieć konsekwencje podatkowe (więcej w rozdziale 6.8. Podatki).

4.3. Instrumenty inwestycyjne

Wybierając rodzaje instrumentów inwestycyjnych, Portu dba o to, by środki klientów były inwestowane jak najniższym kosztem, by zapewnić wystarczającą płynność portfela i jednocześnie osiągnąć ekspozycję na określone sektory i rynki. Takie wymagania najlepiej spełniają instrumenty zwane Exchange Traded Funds (ETF), które w związku z tym zostały wybrane jako główne instrumenty inwestycyjne. Jeżeli nie można uzyskać wymaganej ekspozycji za pośrednictwem funduszu ETF, ze względu na nieistnienie lub jego nieodpowiedniość, ekspozycję można uzyskać za pośrednictwem odpowiedniego funduszu inwestycyjnego.

4.3.1. ETF

Portu inwestuje głównie poprzez fundusze ETF (Exchange Traded Funds). ETF to fundusze giełdowe, które starają się jak najdokładniej kopiować rozwój aktywów bazowych – indeksu, towaru, obligacji lub grupy aktywów. ETF to rodzaj funduszu, który bezpośrednio posiada aktywa bazowe (akcje, obligacje, towary, instrumenty pochodne, waluty obce itp.) i w przeciwieństwie do funduszy inwestycyjnych, emituje swoje akcje. Udziałowiec (ETF) jest wówczas pośrednio właścicielem aktywów bazowych.

Korzystanie z ETF-ów ma swoje zalety głównie w ich niskim koszcie i zdolności do dywersyfikacji całego portfela klienta. ETF-y dają ekspozycję na określony rynek (akcje lub obligacje dla danego regionu lub sektora), a zatem same w sobie są szeroko zdywersyfikowanym instrumentem, który daje ekspozycję na szeroką gamę końcowych emitentów.

Przy wyborze poszczególnych ETF-ów oferowanych za pośrednictwem Portu bierzemy pod uwagę następujące czynniki:

- płynność na rynkach finansowych – staramy się wybierać ETF-y, których płynność na giełdach, reprezentowana przez średni dzienny wolumen transakcji, jest wysoka. Wysoka płynność wiąże się z niższymi kosztami transakcji (mniejszy spread notowań), czyli maksymalizacją zwrotów dla klienta,

- wielkość ETF – kwota pieniędzy zarządzanych przez dany ETF,

- koszt wewnętrzny ETF – za każdym funduszem ETF stoi konkretny emitent, który pobiera opłaty za jego działanie. Generalnie opłaty te są niskie, ale preferujemy ETF-y, których koszt wewnętrzny jest minimalny,

- reputacja emitenta ETF – bierzemy również pod uwagę, kto jest emitentem danego ETF-u,

- metoda replikacji – bierzemy pod uwagę, czy ekspozycja jest osiągana poprzez realne zakupy aktywów bazowych (replikacja fizyczna) czy np. poprzez instrumenty pochodne (replikacja syntetyczna),

- tracking error – inaczej błąd replikacji, czyli różnica pomiędzy stopą zwrotu funduszu ETF, a replikowanego indeksu czy benchmarku,

następnie takie czynniki jak: miejsce rezydencji podatkowej, zarządzanie dochodami, przestrzeganie przepisów, długość istnienia, możliwość pożyczania posiadanych aktywów oraz zarządzanie wszelkimi dochodami z tych kredytów.

Jeżeli istnieje kilka funduszy ETF od różnych emitentów dla określonego rodzaju aktywów (region, rodzaj ekspozycji itp.), ostateczny wybór konkretnego funduszu ETF jest wynikiem optymalizacji powyższych czynników.

4.3.2. Fundusze inwestycyjne

W przypadku, gdy wymagane ekspozycje na określony rynek lub aktywa nie mogą zostać osiągnięte za pośrednictwem ETF – z powodu ich nieistnienia lub niespełnienia niektórych wymaganych kryteriów – Portu dokonuje inwestycji za pośrednictwem funduszu inwestycyjnego. Przy wyborze poszczególnych funduszy Portu stosuje te same kryteria, co przy wyborze ETF-ów.

4.4. Klasy i podklasy aktywów

Portu zestawia portfele z kilku klas aktywów finansowych. Akcje i obligacje mają główne reprezentacje, oprócz tego uwzględnione mogą być sektor nieruchomości i towary, w zależności od stopnia ryzyka. Klasy akcji i obligacji są dalej podzielone na podklasy, które reprezentują określony sektor lub region geograficzny, a zatem mają różne cechy. Reprezentacja poszczególnych klas i podklas aktywów w portfelu zmienia się wraz z jego poziomem ryzyka. Portfele o wyższym ryzyku składają się głównie z klas aktywów o wyższym poziomie ryzyka, podczas gdy w portfelach o niskim ryzyku dominują bardziej konserwatywne klasy aktywów. Jeżeli optymalna proporcjonalna reprezentacja danej klasy/podklasy aktywów w portfelu byłaby mniejsza niż 4%, ze względu na niski wpływ na stopę zwrotu portfela, ta klasa/podklasa aktywów jest wyjęta, a środki są alokowane do innego składnika portfela. W związku z tym portfele o różnych poziomach ryzyka mogą zawierać różną liczbę klas i podklas aktywów. Na przykład bardziej ryzykowne portfele mogą nie zawierać konserwatywnych obligacji rządowych, a bardziej konserwatywne portfele mogą nie obejmować wszystkich podklas składnika kapitałowego ze względu na jego wysoką zmienność. Uwzględnione klasy lub podklasy aktywów są następnie reprezentowane w portfelu przez co najmniej jeden instrument inwestycyjny, by osiągnąć wymaganą ekspozycję.

4.4.1. Część akcyjna

Celem części akcyjnej portfela jest osiągnięcie szeroko zdywersyfikowanej globalnej ekspozycji na rynki akcji. Dlatego intencją nie jest bezpośrednie kopiowanie określonego indeksu giełdowego, ale alokacja składnika giełdowego jest zaprojektowana tak, by orientacyjnie odzwierciedlać znaczenie głównych regionów na światowych rynkach akcji.

Największy udział ma amerykański rynek akcji, reprezentowany przez indeks S&P 500, który tworzy ekspozycję na 500 amerykańskich spółek o dużej kapitalizacji rynkowej. Akcje europejskie reprezentowane są przez indeks MSCI EMU, reprezentujący około 240 akcji spółek z krajów Europejskiej Unii Monetarnej. Według stopnia ryzyka portfela, trzecią co do wielkości reprezentacją jest Japonia reprezentowana przez indeks MSCI Japan lub globalne akcje małych spółek reprezentowane przez indeks MSCI World Small Cap. Portfele o średnim i wyższym ryzyku są uzupełniane przez inwestycje na rynkach wschodzących, a około jedna trzecia portfeli o najwyższym poziomie ryzyka obejmuje również akcje azjatyckie reprezentowane przez indeks MSCI Asia. Rezultatem jest naprawdę szeroko zdywersyfikowany portfel akcji, dający ekspozycję na kluczową część globalnego rynku akcji.

Akcje amerykańskie

Stany Zjednoczone są największą gospodarką świata, a jednocześnie największym i najbardziej rozwiniętym rynkiem giełdowym. Chociaż gospodarka amerykańska przeszła poważny kryzys w latach 2008-2009 i oczekuje się, że w przyszłości tempo wzrostu akcji amerykańskich może spowolnić w porównaniu z historycznymi stopami zwrotu, rynek amerykański jest jednym z najważniejszych i najbardziej aktywnych rynków na świecie, napędzanym niezwykłym potencjałem innowacyjnym lokalnych firm.

Akcje europejskie

Dzięki naszej lokalizacji Europa jest nam bardzo bliska. Jednocześnie jest to jeden z ważniejszych regionów gospodarczych świata. Również dzięki własnej walucie zapewnia bardzo dobry kontrast z innymi tytułami. Na dłuższą metę europejskie akcje mają ogromny potencjał wzrostu. Dzięki lokalizacji w różnych krajach akcje europejskie zapewniają większy stopień wewnętrznej dywersyfikacji.

Japońskie akcje

Akcje japońskie zostały ujęte w portfelach, ponieważ kraj ten niewątpliwie należy (i zawsze należał) do głównych graczy na światowej scenie. Japonia, która wytwarza około 6% światowego PKB, dobrze odzwierciedla rozwój całego rozwiniętego regionu Azji Wschodniej. Jest to kraj zaawansowany, skupiony przede wszystkim na technologii i przemyśle motoryzacyjnym.

Globalne akcje małych spółek

Firmy o niższej kapitalizacji rynkowej być może (na razie) nie są znanymi markami, ale jest to zdecydowanie segment, który oferuje duży potencjał wzrostu. Chociaż inwestycje w tzw. „small caps” bywają bardziej ryzykowne, przy dobrej dywersyfikacji przynoszą w dłuższej perspektywie ponadprzeciętne zwroty.

Globalne akcje krajów rozwijających się

Inwestycje w spółki z rynków wschodzących mają większy potencjał wzrostu, ale są też bardziej ryzykowne. Wartość akcji tych spółek jest często zmienna i często rozwija się niezależnie od krajów rozwiniętych. Zapewniają dobrą dywersyfikację. Oczywiście do najważniejszych rynków rozwijających się należą Chiny, Tajwan i Indie, ale są też kraje Ameryki Południowej, Afryki i Dalekiego Wschodu.

Azjatyckie akcje krajów rozwijających się

Kraje azjatyckie należą do dominujących wśród rynków wschodzących, dlatego stały się częścią portfeli. Wraz z Chinami, Tajwanem i Koreą Południową znajdziemy tam jeszcze 6 innych krajów, które mimo wyższego poziomy ryzyka oferują interesujący potencjał wzrostu i odpowiednio uzupełniają rozwiniętą Japonię.

4.4.2. Część instrumentów dłużnych

Podobnie jak w przypadku akcji, część obligacyjna ma na celu osiągnięcie szerokiej, globalnej dywersyfikacji portfela w celu zminimalizowania specyficznego ryzyka końcowych emitentów obligacji. Osiąga się to poprzez inwestowanie w obligacyjne ETF-y, w których reprezentowane są regiony USA, Europy i światowe rynki wschodzące. Z punktu widzenia względnej wagi wybranych regionów obligacje emitentów amerykańskich dominują w alokacji części obligacyjnej portfela, co wynika z wielkości tamtejszej gospodarki i ogólnej wielkości amerykańskiego rynku obligacji. Obligacje rządowe dobierane są bardzo starannie ze względu na ich niską rentowność do terminu zapadalności, w związku z czym zaliczane są tylko do portfeli konserwatywnych. W większym stopniu inwestujemy w obligacje korporacyjne o ratingu inwestycyjnym oraz obligacje wysokodochodowe. Składnik obligacyjny jest następnie uzupełniany przez ekspozycję na globalne rynki wschodzące, co stanowi szeroko zdywersyfikowaną ekspozycję, zwłaszcza na obligacje rządowe krajów należących do kategorii rynków wschodzących denominowane w USD.

Europejskie obligacje korporacyjne o ratingu inwestycyjnym

Europejskie obligacje korporacyjne są emitowane przez poszczególne spółki w celu finansowania ich działalności lub rozwoju. Są to obligacje o ponadprzeciętnej jakości, które nadają się do obrotu ze względu na niskie ryzyko niewypłacalności i jednocześnie wyższą potencjalną stopę zwrotu.

Amerykańskie obligacje korporacyjne o ratingu inwestycyjnym

Amerykańskie obligacje korporacyjne to obligacje sprzedawane w dolarach, emitowane są przez poszczególne firmy w celu finansowania ich działalności. Do Twojego portfela dobierane są obligacje o ratingu inwestycyjnym – tj. obligacje wysokiej jakości o ponadprzeciętnym ratingu. Ryzyko niewypłacalności jest więc niewielkie, a jednocześnie obligacje te oferują ciekawą stopę zwrotu, większą niż np. obligacje rządowe.

Globalne obligacje o wysokiej rentowności

Obligacje Global High Yield oferują wysokie zyski w porównaniu z innymi obligacjami. Istnieje jednak również większe ryzyko częściowego lub całkowitego niewypłacenia zobowiązania przez dłużnika. Są to obligacje gorszej jakości niż obligacje o ratingu inwestycyjnym. Jednak łącząc setki różnych obligacji, można zminimalizować ryzyko – nawet w przypadku niespłaconej obligacji, wpływ na cały portfel byłby znikomy.

Obligacje rynków wschodzących

Obligacje te są emitowane przez rządy tzw. krajów rozwijających się. Są to obligacje bardziej ryzykowne niż te oferowane przez emitentów z gospodarek rozwiniętych, ale oferują wyższe potencjalne zyski.

Globalne obligacje antyinflacyjne

Rentowności obligacji w tym instrumencie są powiązane z bieżącym poziomem inflacji. Dlatego jest to dobry sposób na ochronę posiadacza przed dewaluacją pieniędzy. Są to obligacje emitowane przez rządy krajów rozwiniętych, charakteryzujące się wysoką jakością i minimalnym ryzykiem.

Obligacje rządowe USA

Obligacje rządu USA są uważane za jedną z najbezpieczniejszych inwestycji, ponieważ ryzyko kredytowe związane z tym, że emitent (rząd USA) nie będzie w stanie wywiązać się ze swoich zobowiązań jest praktycznie zerowe. Tak więc, choć ich wkład w wyniki portfela jest niewielki, zaletą jest bezpieczeństwo dochodów z tej inwestycji.

4.4.3. Surowce

Surowce to towary, które mają taką samą jakość niezależnie od dostawcy. Na przykład samochody nie są surowcem, ponieważ każdy samochód ma inne cechy, ale na przykład ropa lub złoto to produkty jednorodne, którymi można handlować po jednej cenie. Surowce dzielą się na cztery główne kategorie: energia (ropa, gaz ziemny), metale (złoto, miedź, srebro), produkty rolne (kukurydza, owies, pszenica), mięso i bydło. Wiele towarów (takich jak złoto) stanowi dobrą formę dywersyfikacji portfela, ponieważ zmiany ich cen są słabo skorelowane ze zmianami cen innych klas aktywów (takich jak akcje). Surowce są składnikiem portfeli szytych na miarę o niskim lub średnim ryzyku.

4.4.4. Segment nieruchomości

Sektor nieruchomości zapewnia dodatkową dywersyfikację całego portfela, ponieważ w niektórych przypadkach inwestycje w nieruchomości mogą pomóc zrekompensować straty z innych klas aktywów, takich jak akcje lub obligacje. Nieruchomości są również atrakcyjne, ponieważ oferują stabilny dochód z najmu wraz z długoterminową rosnącą wartością. Ekspozycja na sektor nieruchomości jest dokonywana poprzez inwestycje w fundusze ETF nieruchomości typu REIT oraz spółki notowane na giełdzie z sektora nieruchomości.

4.4.5. Gotówka

Niewielka część Portfeli na miarę składa się z gotówki, ma to swoje uzasadnienie. Gotówka służy jako pozycja operacyjna, za pomocą której można wykonywać drobne operacje portfelowe – takie jak rebalancing, czy też odliczanie opłat za zarządzanie. Gdyby cała gotówka była zainwestowana, do wykonania tych operacji zawsze byłaby konieczna sprzedaż części instrumentów z portfela. Taka sprzedaż może mieć konsekwencje podatkowe. Portu zawsze będzie dążyć do zminimalizowania tych operacji, które mogą nieść konsekwencje podatkowe do tych, które są absolutnie niezbędne.

Inwestowanie nowych środków i część gotówkowa inwestycji

W przypadku wpłaty nowych środków kwota jest najpierw dodawana do składnika gotówkowego portfela, skąd jest następnie inwestowana. Inwestowanie odbywa się po decyzji zarządzającego portfelem, z reguły dwa razy w tygodniu. Nowo zdeponowane pieniądze od klientów są łączone, a zlecenia klientów są realizowane hurtowo, poprzez transakcje kupna lub sprzedaży instrumentów w większych ilościach. Zmniejsza to koszty transakcyjne związane z realizacją mniejszych zleceń.

Nie zawsze konieczne jest zainwestowanie całej nowo wpłaconej gotówki, ponieważ Portu nastawione jest na optymalizację kosztów, a jednocześnie robi to, co w danej chwili jest najlepsze dla inwestora przy wybranej przez niego strategii inwestycyjnej. Na przykład, jeśli zainwestowana kwota jest niewielka w porównaniu z całkowitą wielkością portfela, algorytm inwestycyjny może ocenić, że lepiej zatrzymać całość lub część kwoty w części gotówkowej. Są to np. sytuacje, w których w niedalekiej przyszłości konieczne będzie potrącenie opłaty za zarządzanie. Natychmiastowy zakup i późniejsza wcześniejsza odsprzedaż spowodowałyby nie tylko dodatkowe koszty, ale także niepożądane konsekwencje podatkowe, których Portu chce uniknąć. Jeżeli waga części gotówkowej spadnie o więcej niż 75% w porównaniu z docelową wagą (tzn. przykładowo do poziomu poniżej 0,5% przy wadze docelowej 2%), w Dniu Handlowym nastąpi sprzedaż części instrumentów inwestycyjnych w celu przywrócenia docelowej wagi części gotówkowej.

5. Ryzyka

Żadna inwestycja na rynkach kapitałowych nie jest wolna od ryzyka. Istnieje ryzyko, że w przypadku spadków na rynkach stracisz znaczną część swoich aktywów. Portu zawsze dąży do osiągnięcia maksymalnego zysku przy danym poziomie ryzyka. Istnieją jednak ryzyka rynkowe, których Portu nie może kontrolować. Krótkoterminowe wzrosty i spadki cen aktywów są całkowicie normalne. Przeszłe wydarzenia nie gwarantują przyszłego rozwoju.

5.1. Ryzyko niesystematyczne (specyficzne)

Podstawową zasadą alokacji portfela klientów jest ich szeroka dywersyfikacja. Oznacza to, że ekspozycja portfela na emitenta (podmiotu wprowadzającego instrument do obiegu) pojedynczej akcji lub pojedynczej obligacji jest niewielka, a duża liczba takich emitentów jest pośrednio reprezentowana w portfelu. Minimalizuje to unikatowe ryzyko emitenta, ponieważ w przypadku wystąpienia negatywnych zdarzeń szczególnie dotykających daną spółkę (słabe wyniki finansowe itp.), wpływ spadku ceny rynkowej jej akcji lub obligacji w kontekście szeroko zdywersyfikowanego portfela zostanie zminimalizowany.

Szeroka dywersyfikacja osiągana jest zarówno poprzez inwestowanie w różne klasy i podklasy aktywów finansowych, poprzez inwestowanie w różnych obszarach geograficznych, na różnie rozwiniętych rynkach, ale także poprzez wykorzystanie ETF-ów, które ze swej natury charakteryzują się znacznym stopniem dywersyfikacji.

5.2. Ryzyko rynkowe

Minimalizacja ryzyka niesystematycznego nie oznacza, że portfele nie ponoszą ryzyka rynkowego związanego z rozwojem rynku obligacji i akcji. Wręcz przeciwnie, szeroka dywersyfikacja portfela w tym sensie ma na celu podejście do rozwoju rynków akcji i obligacji jako całości. W hybrydowym modelu inwestycyjnym Portu, który opiera się na danej dystrybucji alokacji, rozwój globalnego rynku akcji i obligacji jest zatem czynnikiem decydującym, a ryzyko rynkowe jest nieodłącznym aspektem inwestycji. W zależności od rozwoju rynków akcji i obligacji wartość portfela może wzrastać lub spadać.

5.3. Ryzyko kursu walutowego

Podstawową walutą, w której mierzone są wyniki portfela klienta na rachunku Portu prowadzonym w polskich złotych, jest PLN. Ze względu na brak odpowiednich instrumentów inwestycyjnych, takich jak ETF-y denominowane w PLN, znaczna część portfeli klientów jest alokowana do instrumentów denominowanych w EUR i USD. W warunkach płynnych kursów walutowych inwestycja jest narażona na ryzyko walutowe aprecjacji waluty krajowej, co może obniżyć ogólne wyniki portfela.

6. Zarządzanie portfelami

Oprócz oceny profilu ryzyka klienta i przygotowania rekomendowanego portfela, Portu świadczy również inne usługi związane z kompleksowym zarządzaniem portfelem. Obejmują one w szczególności realizację wszelkich zakupów i sprzedaży na rachunek klienta, zabezpieczanie ryzyka kursowego (tylko dla rachunków prowadzonych w koronach czeskich), przetwarzanie napływających dywidend i odsetek, regularny monitoring rynku, ocena salda i rebalancing portfela.

6.1. Realizacja transakcji

6.1.1. Best Execution Policy

Podczas realizacji transakcji Portu przestrzega ścisłych zasad Best execution policy (Polityki najlepszej realizacji zleceń). Oznacza to przede wszystkim, że dokładamy wszelkich starań, aby osiągnąć jak najlepszą cenę i pozostałe warunki kupna i sprzedaży instrumentów dla klientów.

Dla każdej transakcji zawsze oceniane są następujące kryteria:

- cena

- koszty

- szybkość

- wiarygodność kontrahenta

- wolumen

Następnie transakcja jest realizowana tak, aby klient uzyskał jak najlepsze warunki w zakresie wskazanych kryteriów.

6.2. Rebalancing

Portfele klientów składają się z kilku klas aktywów finansowych o różnym charakterze (więcej informacji w podrozdziale 4.4 Klasy i podklasy aktywów). Proporcje poszczególnych klas aktywów w portfelu ustalane są tak, aby odpowiadały założonym z góry parametrom – w szczególności maksymalnemu poziomowi ryzyka, jakie może ponieść klient. Jednak ze względu na zmiany cen na rynkach światowych zmienia się również proporcjonalna reprezentacja poszczególnych klas aktywów w portfelach klientów, co z kolei może prowadzić do wzrostu poziomu ryzyka całego portfela. Na dłuższą metę akcje, jako bardziej ryzykowne instrumenty mają tendencję do szybszego wzrostu wartości niż bardziej konserwatywne obligacje, a dzięki temu składnik akcyjny portfela zaczyna wzrastać w stosunku do obligacji, co może narazić klientów na ryzyko nieodpowiadające ich profilowi.

Portu monitoruje rozwój portfeli w regularnych odstępach czasu i jeśli wartość danej klasy aktywów przekroczy ustaloną granicę możliwego odchylenia (tzw. dryft) od optymalnej reprezentacji w portfelu, następuje tzw. rebalancing czyli przywrócenie portfela do pierwotnych proporcji poszczególnych instrumentów, a tym samym wymaganego poziomu ryzyka.

6.2.1 Czynniki uruchamiające rebalancing

Rebalancing może zostać uruchomiony, gdy waga określonego składnika portfela przekroczy określony limit lub po upływie określonego czasu. W pierwszym przypadku portfel jest rebilansowany, jeśli waga któregokolwiek ze składników portfela odbiega od wymaganej wagi o więcej niż np. 1, 5, 10 lub nawet 15%. To względne odchylenie aktualnej wagi danego składnika portfela od wagi docelowej nazywa się dryftem.

W ujęciu czasowym możliwy jest np. rebalancing tygodniowy, kwartalny lub roczny. Ilekroć nadejdzie czas, rebalancing portfela jest przeprowadzany bez względu na jego obecny stan – niezależnie od wielkości dryftu.

Wybierając strategię przeprowadzania rebalancingu, Portu porównuje korzyści z kosztami i na podstawie analiz wykorzystuje strategię, która okaże się najkorzystniejsza. Jest nią połączenie dwóch wspomnianych powyżej metod, w których portfel jest sprawdzany w regularnych odstępach czasu, ale rebalancing następuje tylko w przypadku przekroczenia ustalonego dryftu, tj. tylko wtedy, gdy struktura portfela odbiega zbytnio od celu; w przeciwnym razie rebalancing nie nastąpi. W Portu stan portfela jest sprawdzany co miesiąc, a czynnik uruchamiający rebalancing jest ustawiony na przekroczenie limitu dryftu o 10%.

6.2.2 Metody przeprowadzania rebalancingu

Zależnie od okoliczności rebalancing może być przeprowadzany na kilka sposobów.

Rebalancing wpłatą/wypłatą

Dzięki wykorzystaniu ułamkowych części papierów wartościowych (frakcji) Portu może równoważyć proporcje portfeli nawet przy bardzo małych przepływach pieniężnych, a zatem ta metoda rebalancingu może nastąpić za każdym razem, gdy do portfela trafiają nowe środki, dokonywana jest wypłata pieniędzy lub otrzymywana dywidenda. Ten rodzaj równoważenia portfela jest bardzo pożądany, ponieważ znacznie ogranicza potrzebę rebalancingu poprzez sprzedaż instrumentów, która może pociągać za sobą konsekwencje podatkowe. Wszystkie Twoje wpłaty na Portu są dzielone na klasy aktywów w celu zmniejszenia dryftu. W pierwszej kolejności kupowane są aktywa, które mają najbardziej negatywny dryft, by zwiększyć ich wagę w portfelu i przywrócić założoną pierwotnie dystrybucję. W przypadku zlecenia wypłaty środków z portfela selekcja instrumentów, które mają być sprzedane wygląda podobnie, ważnym kryterium jest by po sprzedaży wagi składników, które pozostaną w portfelu były jak najbardziej zbliżone do pierwotnych założeń. Jako pierwsze, sprzedawane są te instrumenty, których waga jest większa niż powinna być docelowo. Następnie wszystkie instrumenty są sprzedawane po równo, tak aby portfel zachował optymalną strukturę.

Rebalancing kupnem/sprzedażą

Jeżeli nie dokonano wpłaty lub wypłaty, portfel jest równoważony przez sprzedaż lub zakup instrumentów do portfela. Sprzedawana jest część aktywów, których waga jest wyższa niż ta założona w pierwotnej dystrybucji portfela, a środki ze sprzedaży są wykorzystywane do zakupu tych aktywów, które należy dokupić, aby ograniczyć dryft do minimum. Zrównoważony portfel będzie miał strukturę odpowiadającą tej pierwotnie założonej.

Portfele na miarę są automatycznie równoważone, a Portu nie pobiera żadnych dodatkowych opłat za transakcje rebalancingu. Rebalancing portfeli klientów na Portu odbywa się średnio raz w miesiącu. Zawsze jednak decydujący jest aktualny stan portfela – jeśli konieczne będzie częstsze dokonywanie korekty, Portu to zrobi. Niezbędne realokacje portfeli klientów są agregowane z nowo zainwestowanymi pieniędzmi w dużych zleceniach w celu zminimalizowania kosztów zakupu i sprzedaży papierów wartościowych.

6.4. Wycena portfeli

Wszystkie portfele są wyceniane przynajmniej raz dziennie, a ich wartość jest wyświetlana klientom po zalogowaniu się na swoje konto. Do wyceny instrumentów wykorzystywany jest kurs zamknięcia z poprzedniego dnia handlowego (closing price). Do wyceny portfeli prowadzonych w złotych do przeliczania wartości instrumentów wykorzystujemy kursy ogłaszane przez Europejski Bank Centralny. Aktualne kursy walut zmieniają się co chwilę, podobnie jak ceny poszczególnych instrumentów. Wyświetlana wartość portfela ma zatem charakter wyłącznie informacyjny i może różnić się od jego aktualnej wartości.

6.5. Obliczanie opłat

Opłata za zarządzanie Portfelem na miarę jest pobierana od klientów co miesiąc i jest głównie potrącana z części pieniężnej portfela. Liczona jest jako suma opłat dziennych za miniony miesiąc. Opłaty dzienne są obliczane jako procent całości zarządzanych aktywów (AUM).

6.6. Metody obliczania stopy zwrotu

Dla każdego inwestora ważny jest monitoring rozwoju portfela. Zasadniczo istnieje kilka metod obliczania zwrotu z zainwestowanych pieniędzy, z których każda oferuje nieco inny obraz zwrotu z portfela. Jedna z nich pozwala na przykład obserwować umiejętności zarządzającego portfelem, kolejna zdolność inwestora do rozplanowania swoich inwestycji. Portu pokazuje swoim klientom zwrot z inwestycji liczony kilkoma metodami.

Poniższy przybliżamy poszczególne metody obliczania i interpretacji wyników.

6.6.1. Stopa zwrotu ważona czasem (TWR)

Stopa zwrotu ważona czasem jest najczęstszą metodą obliczania zwrotu z inwestycji i jest standardowo stosowana na przykład przez fundusze inwestycyjne. Jest w stanie dostosować całkowity zwrot z inwestycji do efektów bieżących przepływów pieniężnych. Na wynik nie ma zatem wpływu czas poszczególnych wpłat i wypłat ani ich kwota i można go dobrze wykorzystać do porównania zwrotów z kilku różnych inwestycji w tym samym okresie. Ponadto można ją wykorzystać do oceny sukcesu menedżera portfela.

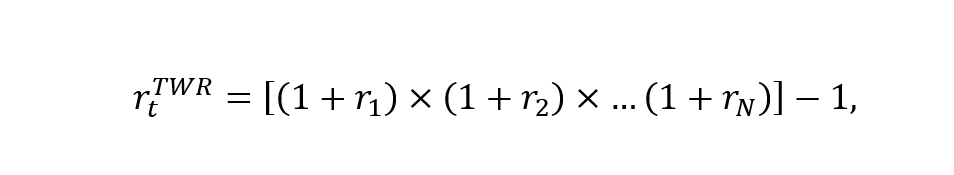

Stopa zwrotu ważona w czasie określana jest na podstawie kompleksowej kalkulacji, w której cały okres referencyjny jest podzielony na wiele „podokresów”, a dla każdego takiego podokresu obliczana jest prosta stopa zwrotu. Poszczególne podokresy mogą być długie, np. jeden dzień, lub okres referencyjny może być podzielony przez każdą dokonaną wpłatę lub wypłatę. Zwroty z poszczególnych podokresów o tej samej wadze są następnie uwzględniane w obliczeniach stopy zwrotu za cały okres. Zwrot ważony w czasie jest zatem zasadniczo wyrazem złożonej stopy wzrostu portfela i jest obliczany jako średnia geometryczna stóp zwrotu w poszczególnych podokresach:

gdzie r t TWR jest zwrotem ważonym czasowo (z angielskiego time-weighted return TWR) dla okresu czasu t i ten okres składa się z N liczby podokresów. Ten sam wynik można wyliczyć korzystając z tzw. zmodyfikowanej metody Dietza.

6.6.2. Stopa zwrotu ważona pieniędzmi (MWR)

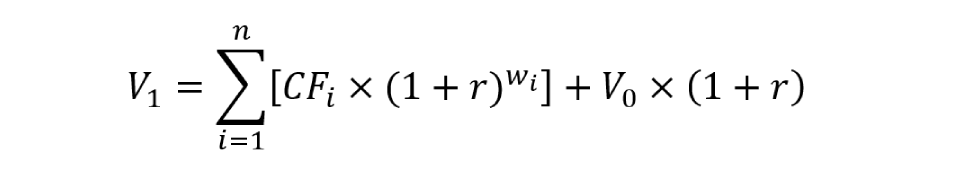

Metoda zwrotu ważonego pieniądzem oblicza przepływy pieniężne, aby dokładnie wyrazić, jak pomyślny był badany okres dla samego inwestora. Poza faktycznymi wynikami poszczególnych instrumentów inwestycyjnych, ten rodzaj zwrotu uwzględnia sposób, w jaki inwestorowi udało się zsynchronizować poszczególne wpłaty lub wypłaty z rynkiem. Zwrot ważony pieniędzmi uwzględnia, w jakiej części badanego okresu wystąpił przepływ środków pieniężnych, a przede wszystkim względną kwotę dodatkowego przepływu środków pieniężnych w stosunku do reszty zainwestowanej kwoty. Stopa zwrotu w okresie, w którym zainwestowano więcej pieniędzy w portfel, ma większe znaczenie, a stopa zwrotu w tych okresach wpłynie na wynik bardziej niż okres, w którym zainwestowano mniej pieniędzy.

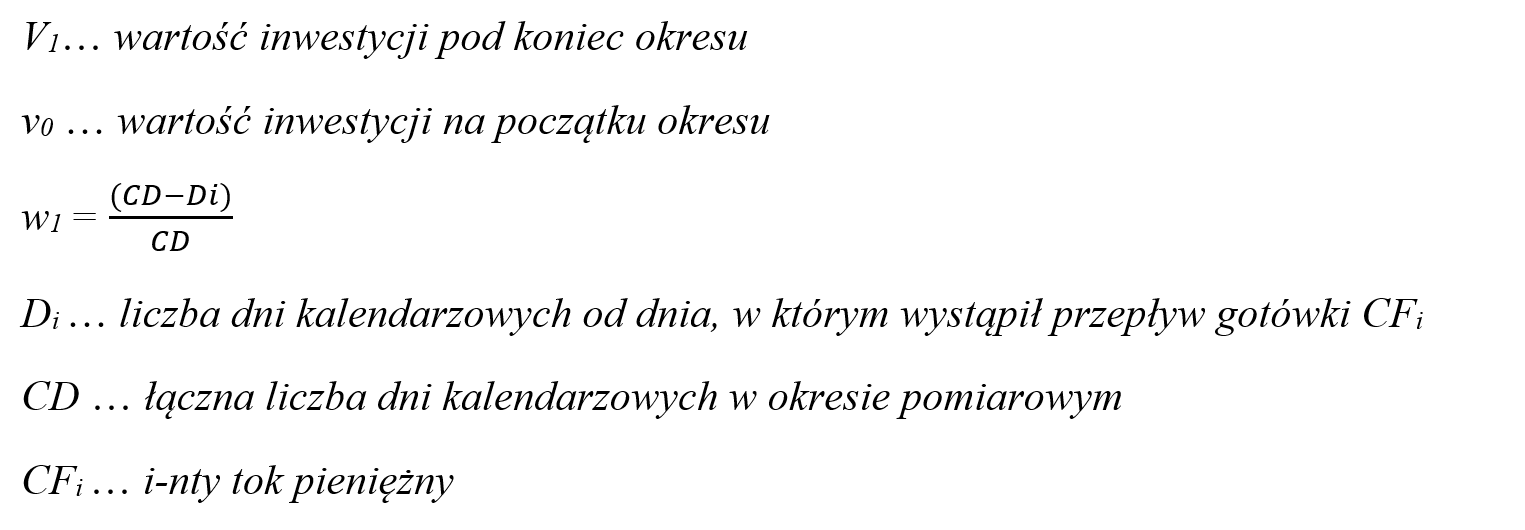

Do metod zwrotu ważonego pieniężnie zaliczamy metodę wewnętrznej stopy zwrotu IRR (z angielskiego Internal Rate of Return). Ta metoda jest dalej dostosowywana, aby można było obliczyć procent zysku nawet dla przepływów pieniężnych nierównomiernie rozłożonych w czasie. Aby ją obliczyć, musisz znać dzienny stan inwestycji w czasie i korzystać z oprogramowania lub funkcji XIRR w programie Microsoft Excel. Zatem z matematycznego punktu widzenia pieniężna stopa ważona jest stopą „r” według następującego wzoru:

Ponieważ zwrot ważony środkami pieniężnymi uwzględnia wyczucie rynku (timing rynkowy), a zatem to kiedy inwestor wpłaca lub wycofuje pieniądze, nie jest dobrym wskaźnikiem do oceny sukcesu zarządzającego portfelem, który nie wpłynie na te przepływy pieniężne. Nie jest również dobrze używać tego typu zwrotu do porównywania wyników wielu inwestycji ze sobą. Do obu tych celów właściwe jest wykorzystanie stopy zwrotu ważonej czasem.

6.6.3. Prosta stopa zwrotu

Portu nie zaleca stosowania metody prostej stopy zwrotu do oceny wyników inwestycji ze względu na jej bardzo uproszczoną kalkulację i często nieprawidłowe wartości wyników. Prosty zwrot jest obliczany jako stosunek bieżącego bezwzględnego zwrotu z inwestycji (tj. zysku lub straty gotówkowej) do całkowitych depozytów netto (wpłat i wypłat). Prosta stopa zwrotu jest dobrym wskaźnikiem, jeśli inwestor dokonuje tylko jednorazowej wpłaty początkowej, ale nie w przypadku regularnego inwestowania. Wynik uzyskany tą metodą nie może poprawnie oszacować regularnych wpłat i pokazuje zwrot, jaki zostałby osiągnięty gdyby wszystkie środki zostały zdeponowanie na początku obserwowanego okresu. Jeżeli inwestor dokonuje regularnych wpłat lub wypłaca pieniądze, zwrot obliczony tą metodą staje się nieistotny i dlatego konieczne jest użycie zwrotu ważonego gotówką lub czasem, aby ocenić wyniki inwestycji.

6.8. Sprzedaż portfela i wypłata gotówki

Klienci mogą w dowolnym momencie złożyć zlecenie sprzedaży części lub całości portfela. W przypadku zlecenia sprzedaży instrumenty zostaną sprzedane po wymaganej wartości lub cały portfel zostanie sprzedany po aktualnej cenie rynkowej w ciągu najbliższego dnia handlowego Portu (zwykle dwa razy w tygodniu). Sprzedaż instrumentów zawsze podlega Polityce najlepszej realizacji zleceń. Następnie kwota jest wysyłana do klienta w gotówce na wskazane konto. Portu zazwyczaj wysyła gotówkę na konto klienta nie później niż 10 dni roboczych od złożenia wniosku.

Należy zauważyć, że wartość portfela wyświetlana w aplikacji Portu opiera się na wycenie, która odbywa się raz dziennie po cenie zamknięcia instrumentów z dnia poprzedniego, a zatem ma charakter wyłącznie orientacyjny. Dokładna kwota, którą Portu przesyła na konto klienta, zawsze zależy od aktualnych warunków rynkowych w momencie sprzedaży. Cena rynkowa, w przeciwieństwie do ceny użytej do wyceny portfela, zmienia się przez cały czas i Portu nie może zagwarantować żadnej wyświetlanej ceny. Przegląd wszystkich zrealizowanych transakcji, w tym wolumen obrotu i ostateczna cena, dostępny jest po zalogowaniu się do aplikacji internetowej w sekcji Historia transakcji.

Disclaimer

Informacje zawarte w niniejszym dokumencie nie stanowią oferty kupna lub sprzedaży instrumentów inwestycyjnych ani rekomendacji inwestycyjnej. Usługi świadczone są wyłącznie inwestorom będącym klientami WOOD Retail Investments a.s. („Spółka”), na podstawie pisemnej umowy, a klienci zobowiązani są do zapoznania się z treścią umowy oraz do rozważenia, czy usługi i produkty świadczone im przez spółkę na podstawie umowy są dla nich odpowiednie.

Kursy walut, stopy zwrotu, ceny, aprecjacja, wydajność czy też inne parametry osiągnięte przez poszczególne instrumenty inwestycyjne w przeszłości nie mogą w żadnym wypadku służyć jako wskaźnik lub gwarancja przyszłych kursów walut, zysków, cen, stóp zwrotu, aprecjacji, wydajności czy też innych parametrów takich lub podobnych instrumentów inwestycyjnych. Klienci Spółki mogą doświadczyć innych wyników niż te wymienione w niniejszym dokumencie. Z inwestycją jest połączone ryzyko wahań wartości, które nie jest widoczne w przedstawionych w niniejszym dokumencie hipotetycznych przykładach. Niniejsze przykłady nie przedstawiają wyników rzeczywistego handlu aktywami klientów, ale zostały osiągnięte za pomocą aplikacji, która funkcjonuje na zasadzie rekonstrukcji retrospektywnej.